Umsatzrückgang am Düsseldorfer Grundstücks- und Investmentmarkt.

Aengevelt City Report Düsseldorf 2024/2025, Nr. 39.

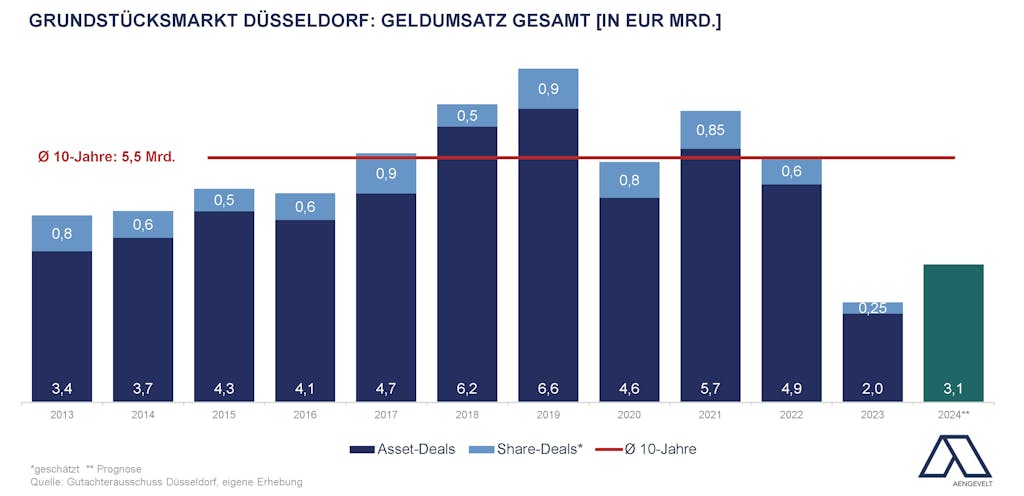

• Nach Analysen von Aengevelt Research ging der Geldumsatz am Düsseldorfer Grundstücksmarkt nach rd. EUR 5,5 Mrd. im Jahr 2022 in 2023 deutlich um rd. 59 % auf rd. EUR 2,26 Mrd. zurück und weist damit ein stark unterdurchschnittliches Transaktionsvolumen auf, das rd. 41 % unter dem Dekadenniveau liegt (Ø 2013 - 2022: EUR 5,5 Mrd. p.a.).

Ausschlaggebend dafür waren die gegenüber den Vorjahren deutlich gestiegenen Kreditzinsen, wirtschaftliche und regulatorische Unsicherheiten, die wachsende Bedeutung der ESG-Kriterien sowie eine noch nicht abgeschlossene Preisfindungsphase zwischen Käufern und Verkäufern.

Vom Geldumsatz 2023 entfielen rd. EUR 2,0 Mrd. auf Asset-Deals (2022: EUR 4,9 Mrd.) und rd. EUR 250 Mio. (2022: rd. EUR 600 Mio.) auf Share-Deals, also den Verkauf von Gesellschaftsanteilen.

• Für 2024 prognostiziert Aengevelt Research ein anziehendes Transaktionsvolumen auf insgesamt rd. EUR 3,1 Mrd., das indessen immer noch deutlich unter dem Mittelwert der jüngsten zehn Jahre bleibt.

Düsseldorfer Investmentmarkt gibt deutlich nach.

• Der 2023 am Düsseldorfer Investmentmarkt (Asset- und Share-Deals) erzielte Geldumsatz liegt mit rd. EUR 959 Mio. 75 % unter dem Vorjahreswert (2022: EUR 3,79 Mrd.) sowie rd. 72 % unter dem Dekadenmittel (Ø 2012-2021: EUR 3,45 Mrd.).

• Besonders deutlich fiel der Umsatzrückgang am Düsseldorfer Gewerbeinvestmentmarkt aus: Hier gab der Geldumsatz (Asset- und Share-Deals) 2023 mit rd. EUR 516 Mio. gegenüber dem Vorjahreswert (2022: EUR 3,2 Mrd.) um rd. 84 % nach.

• Im Segment der Mehrfamilienhäuser fiel der Rückgang mit einem Minus von 24 % auf EUR 443 Mio. (2022: EUR 585 Mio.) geringer aus. Indessen liegt der Wert nahezu ein Drittel (32 %) unter dem Dekadenmittel (Ø 2013-2022: EUR 649 Mio.).

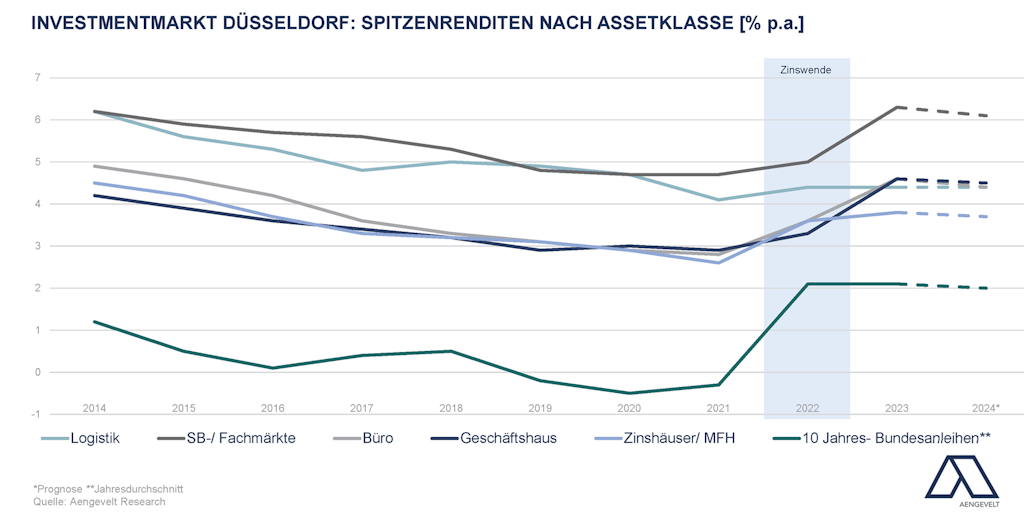

Trendumkehr: Spitzenrenditen steigen weiter.

Die mit der Zinswende in 2022 einsetzende Trendumkehr wieder steigender Renditen setzte sich 2023 fort:

• So stieg die Spitzenrendite für reine Büroobjekte in Düsseldorfer Top-Lagen um einen kompletten Prozentpunkt auf rd. 4,6 % p.a. (2022: 3,6 % p.a.). Einen noch höheren Anstieg der Spitzenrendite um sogar 1,3 Prozentpunkte verzeichneten sowohl erstklassige Geschäftshäuser in Top-A-Lagen mit 4,6 % p.a. (2022: 3,3 % p.a.) als auch SB-/Fachmärkte mit 6,3 % p.a. (2022: 5,0 % p.a.).

Für top Wohnimmobilien stieg die Spitzenrendite lediglich moderat von 3,6 % p.a. auf aktuell rd. 3,8 % p.a. Für Logistikobjekte stellt sie sich stabil auf 4,4 % p.a.

• Für 2024 prognostiziert Aengevelt Research für alle Assetklassen stabile bis moderat sinkende Spitzenrenditen.

Trends 2024.

• Aengevelt Research geht davon aus, dass hinsichtlich des Transaktionsgeschehens die Talsohle erreicht ist. Die Mehrzahl der Marktakteure erwartet zeitnah die Anfang März 2024 von der EZB im Zuge des rückläufigen Inflationsniveaus avisierten schrittweisen Senkungen der EZB-Leitzinsen und eine entsprechende Marktbelebung.

• Insgesamt erscheint der Beginn der Belebungsphase ab Mitte 2024 wahrscheinlich. Nach einer Stabilisierung ist dann auch von Erholungs- und Nachholeffekten aus den Vorjahren auszugehen. Dabei bieten sich insbesondere eigenkapitalstarken Investoren sehr gute Erwerbschancen in einem attraktiven Renditeumfeld.

Thomas Glodek

Leiter Öffentlichkeitsarbeit

-

Kennedydamm 55 | 40476 Düsseldorf

- +49 211 8391-307

- t.glodek@aengevelt.com